지금까지 연금을 모아가는 법에 대한 글을 써왔다. 그치만 알고 있는가? 모을 때보다 받을 때의 전략이 더 중요하다는 거, 알고 보면 깜짝 놀라거든.

그럼 지금부터 천천히, 아주 쉽게 풀어볼게!

연금저축이나 IRP를 꾸준히 모았다면, 이제 남은 건 ‘어떻게 받을 것인가’다.

사실 연금은 받는 방식에 따라 세금이 크게 달라진다.

같은 돈을 모았는데, 누군가는 세금으로 깎이고, 누군가는 이득을 챙긴다.

이 글에서 연금 수령 시기, 방식, 세율 차이를 확실히 비교해보겠다.

1. 연금 수령은 언제부터 가능할까?

기본적으로 연금저축과 IRP는 만 55세 이후부터 연금으로 수령할 수 있다.

연금저축펀드/보험/신탁: 만 55세 이상부터 가능

IRP(개인형퇴직연금): 마찬가지로 만 55세부터 연금 수령 가능

즉, 40대에 시작한 사람은 55세 이후부터 매월 또는 매년 일정 금액씩 꺼내 쓸 수 있다.

2. 연금으로 받을 때와 한꺼번에 받을 때, 뭐가 다를까?

연금을 수령하는 방법은 크게 두 가지:

핵심 포인트!

천천히 나눠 받으면 세율이 3.3~5.5%

한 번에 받으면 세율이 무려 16.5%

=> 무려 3배 이상 차이가 날 수 있다!

3. 연금소득세는 얼마나 나올까?

연금으로 받을 경우 적용되는 연금소득세율은 나이에 따라 다르다.

예를 들어, 만 65세에 연금으로 연 500만 원을 수령하면?

→ 4.4% 적용 → 세금 약 22만 원만 내면 됨!

(16.5%였다면 무려 82만 원)

나이를 조금 더 기다리면 세금도 줄어드는 구조라,

수령 시점도 전략적으로 잡는 게 유리하다!

4. 예외 상황: 중도해지나 목적 외 인출은 위험하다

“급하게 돈이 필요해서 그냥 찾으면 안 돼요?”

이럴 경우 ‘연금 수령’이 아니라 중도해지나 비정상 인출로 간주된다.

그 결과:

세액공제 받은 금액 전부 추징

16.5% 기타소득세 부과

심한 경우 금융소득 종합과세 대상도 될 수 있다.

즉, 연금저축은 꼭 정해진 나이 이후에, 연금처럼 나눠서 받는 게 유리하다.

5. 그럼 IRP와 연금저축을 동시에 받으면?

둘 다 수령 가능하지만, 주의할 점이 있다:

연금저축 + IRP의 연금소득 합계가 연 1,200만 원을 초과하면?

→ 종합과세 대상이 될 수 있음 (기타 소득으로 과세될 수도 있어요)

그래서 일반적으로는:

IRP와 연금저축을 교차 수령하거나

연금 수령액을 연 1,200만 원 이하로 조절하는 전략이 필요하다.

6. 수령 방식에 따른 실제 세금 차이 예시

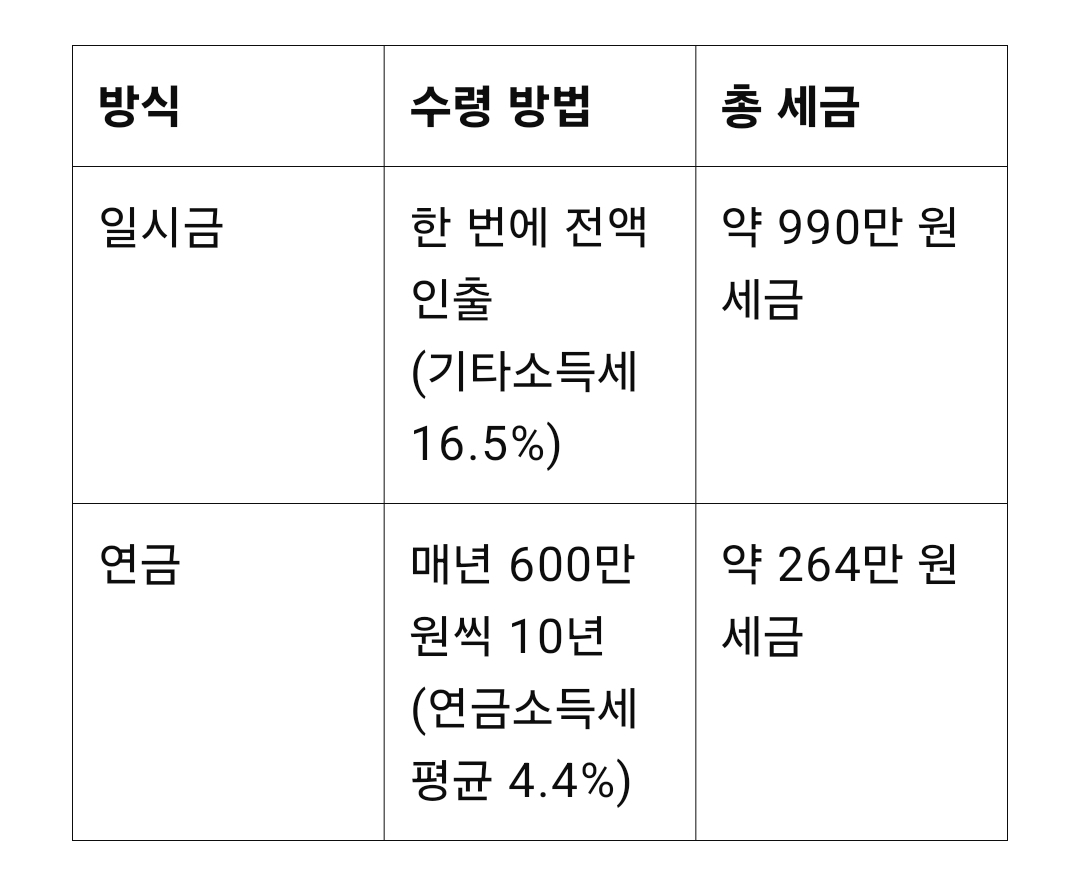

예를 들어, 연금계좌에 총 6천만 원이 쌓였다고 가정해 보겠다.

→ 같은 돈인데, 수령 방식만 바꿨을 뿐인데 무려 700만 원 이상 차이!

마무리하며

연금은 모을 때만큼, 받을 때의 전략도 정말 중요하다.

수령 시기와 방식만 잘 설계해도 세금 수백만 원을 아낄 수 있고,

노후 생활에 훨씬 여유를 가져올 수 있다.

기억할 3가지 요점!

1. 반드시 만 55세 이후에 수령하자

2. 매달 나눠 받는 ‘연금 형태’로 수령하자

3. 60세 이후 수령하면 세금 더 절약할 수 있다

이제 연금 계좌를 만드는 것도, 운용하는 것도, 받는 것도 당신은 완전 마스터 중!

'퇴직연금' 카테고리의 다른 글

| TDF 수익률 비교 및 추천: 어떤 상품이 좋을까? (4) | 2025.04.08 |

|---|---|

| 연금저축 펀드 vs ETF 직접투자, 뭐가 더 좋을까? (2) | 2025.04.08 |

| 연금저축과 IRP, 함께 써야 진짜 절세가 된다! (1) | 2025.04.07 |

| 연금저축 수익률 높이는 실전 꿀팁 – 진짜 쉬운 전략만 모았어요! (2) | 2025.04.07 |

| 연금저축계좌 변경 및 이전하는 방법 – 절대 어렵지 않아요! (0) | 2025.04.07 |

| 타깃데이트펀드(TDF)란? 초보자도 쉽게 시작하는 자동 투자 전략 (1) | 2025.04.06 |

| 연금저축 세금 계산법, 어렵지 않아요! (0) | 2025.04.06 |

| 연금저축펀드 운용 방법, 쉽게 시작하는 노하우 (1) | 2025.04.06 |